What Is Outlook For The IAE V2500 Engine Aftermarket? | IAE V2500エンジンのアフターマーケットの今後

International Aero Engines(IAE)社が開発したV2500エンジンの運用年数は平均すると11年だが、一部は寿命半ばに達している。 Aviation WeekのFleet & MROデータベースによると、現在約5,500基のV2500-A5エンジンが運用中で、54基が今年退役する見込みだ。このうち、2,989基がエアバスA320に、1,898基がA321に搭載されている。

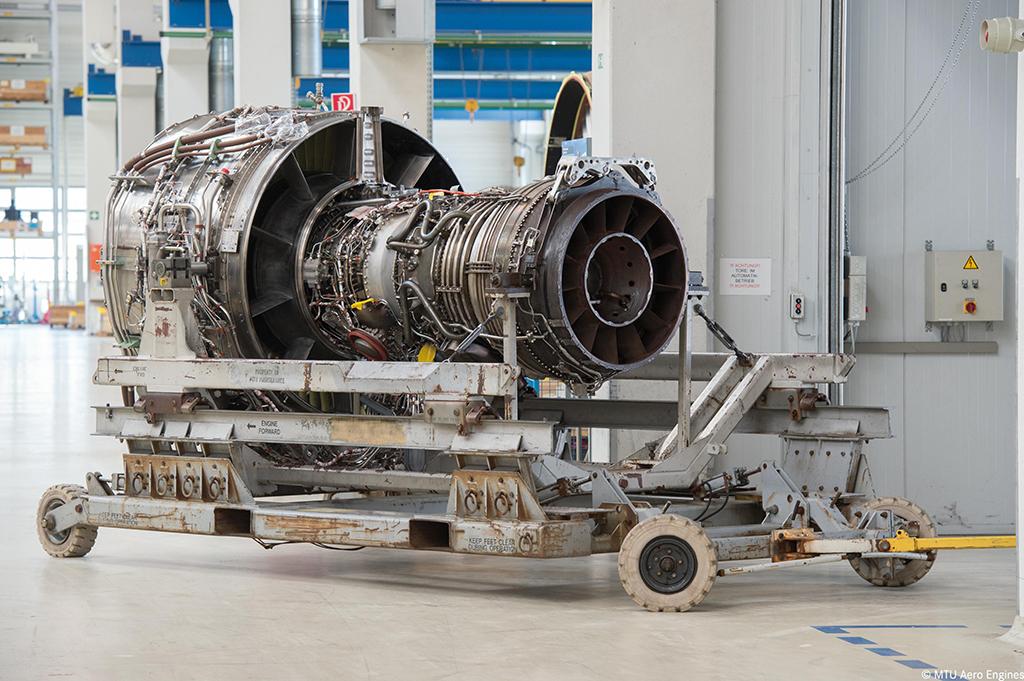

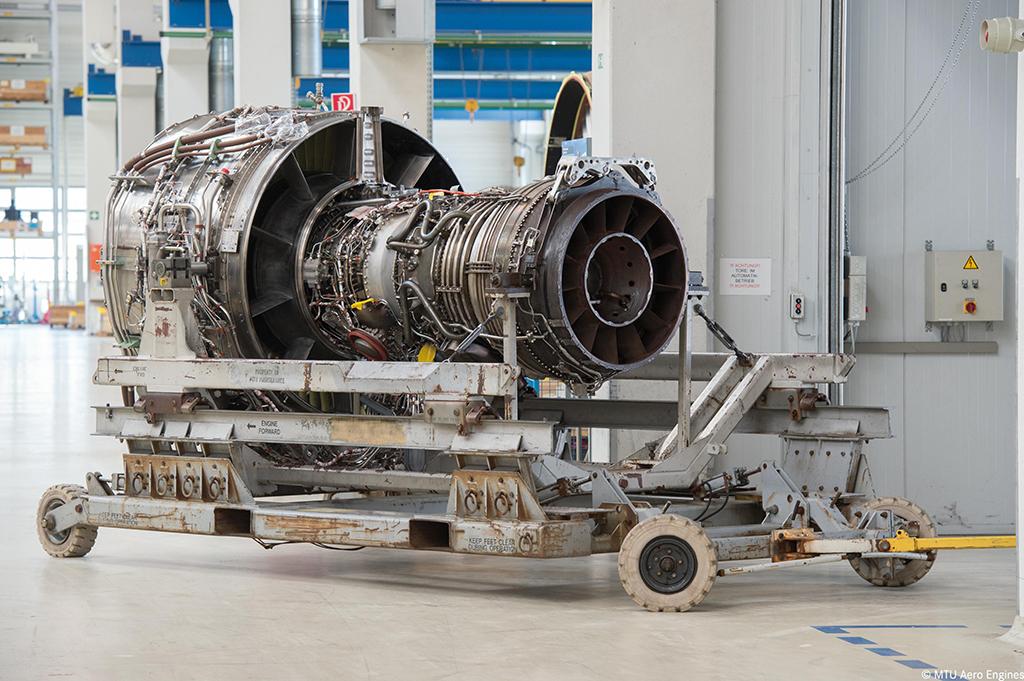

1984年、プラット&ホイットニー社、プラット&ホイットニー エアロエンジンズ インターナショナル社、日本航空機エンジン協会、MTUエアロエンジンズ社による国際合弁事業として設立されたIAE社は、ナローボディ機向けのV2500ファミリーの開発を始め、1989年に搭載機の運航が始まった。現在のところ、主力機はA320ceoだ。このプロジェクトは、数字の上では大成功を収めている。

Alton Aviation Consultancy社の社長・ Adam Guthorn氏は「V2500エンジンはA320ceoファミリーの45%に搭載されているが、推力向上型のV2533-A5が搭載されるA321ceoでは60%のシェアを占めている。最も多く使用されているタイプはA320ceoが搭載するV2527-A5で、V2500フリート全体の50%を占める」と説明する。これに加え、27機のマクダネルダグラス社製MD-90(全て地上駐機中)にもV2500-D5系列が搭載されていると付け加えた。

また、「今後2年以内に、駐機状態にあるV2500搭載機の約半数、または500機程度は運航が再開されるだろう」とも述べた。

IAE社は今後も民間機向け予備エンジンの需要に応えるため、V2500の生産を継続する。最新型のV2500-E5は、エンブラエル社製C-390「ミレニアム」軍用輸送機に搭載されている。「E5系列は同機の製造計画を支えるため、少なくともあと10年は製造されるだろう」と同氏は話す。

Alton社では、V2500のMRO需要は2030年までの合計で360億ドル規模となり、ピークは2024年の42億ドル と予想している。Guthorn氏は、V2500-A5は30年近くにわたり製造されてきたが、運用中のエンジンの約40%は未だ工場整備を受けていないと指摘する。「このエンジンは2020年代を通じてプラット&ホイットニー社が手がけるアフターマーケット事業の中で、最大のシェアを占めることになる」と彼は述べた。

プラット&ホイットニー社によると、V2500のMROサービスはIAE提携拠点9ヶ所を含む、世界18拠点で提供されている。提携拠点のうち、イスタンブールのトルコエンジンセンター、中国の上海エンジンセンター、ニュージーランドのクライストチャーチエンジンセンターの3ヶ所は、プラット&ホイットニー社との合弁会社だ。IAE社自身はメンテナンス契約や保証を担当し、プラット&ホイットニー社が実際の作業を担当する(同社はエンジンの最終組立も実施)。

1989年に運航が開始されてから30年以上にわたり、7,800基以上のV2500が製造され、6,000万回以上、2億4,000万時間以上のフライトを支えてきた(IAE社調べ)。「V2500は成熟した製品で、非常に信頼性が高い」と語るのは、 MTU Maintenance社のエンジンプログラム担当ディレクター・ Fabian Schoen氏だ。また、「統計的に言えば、(V2500搭載機に)搭乗して、飛行中のエンジン停止を経験するには100年以上かかる。これは、コロナ禍以前のA320の年間平均稼働時間である3,400時間を基にしたものだ」とも述べた。

Schoen氏は、FAAにより指摘された耐空性改善命令(AD)が1998年以降でわずか24件だったことについても触れた。

「最近発行されたADでは、2つの点が指摘されている」と同氏は話す。「ひとつは、Mフランジのボアスコープ検査だ。これはディフューザーケースをノズルガイドベーンと高圧タービンに接続する部分で、20,000サイクル以上使用された古いフランジが用いられているディフューザーケースに亀裂がないか確認を推奨するものだ。もうひとつは、2020年3月のエンジン損壊事故を受けて今年1月に発行されたもので、特定のシリアルナンバーを持つハブが用いられている高圧タービンの1・2段目の使用停止を義務づけるものだ」と説明した。

Schoen氏によると、MTU社はV2500のメンテナンスサポートを行う最大規模の事業者で、 MTU Maintenance Canada、ドイツのMTU Maintenance Hannover、中国のMTU Maintenance Zhuhaiでサービスを提供している。彼によれば、同社は2019年に350基のV2500の工場整備を実施したが、2020年は新型コロナウィルスの感染拡大が航空旅行に大きな影響を与えたことで、特に第2四半期に大きな落ち込みがあったという。

「2020年後半には、中国などでナローボディ機を用いた路線が比較的早く再開したことから、一定の回復があった。2021年には当社ネットワーク内で約250基のV2500の工場整備を見込んでいるが、これはロックダウンや渡航制限が緩和され、旅行業界が復活する時期に大きく左右されるだろう」と彼は述べた。

長期目線での工場整備のトレンドについて問われると、Schoen氏はV2500が旧式化していくにつれて、工場整備も減少が予想されるとし、「MTUとしては10年後もメンテナンスを続けていくつもりだが、それがどの程度の数になるか予想するのは難しい。それは、マーケットがいつ、どの程度の勢いで復活し、何機のV2500搭載機が運航再開するかにかかっている」と答えた。

シンシナティにあるStandardAero社のコンポーネント・ヘリコプター・アクセサリー部門で、コンポーネント修理担当副社長を務めるJoe Nolte氏は、V2500の部品修理の一部を手がける同社にとって、この事業は現在進行形のビジネスチャンスだと考えている。その行く末は、コロナ禍が収束した後で業界が様々な保有機種をどのように合理化するかにかかっているとした。

彼は「結論はまだはっきりしない。一部の予想では、ナローボディ機の新造数がコロナ危機以前の水準に戻るのは5〜8年後になるといわれている。ある仮説では、旧式のA320を自社所有するコストの安さと燃料費の低下により、航空会社が新造機を購入して債務を増やすことを思いとどまらせるという。この場合、修理需要はしばらくの間、堅調に推移するだろう」と述べた。

コロナ禍により地上保管されている機数を考慮したとき、V2500の余剰部品が増えるのではないかという質問に対し、Nolte氏は以下のように答えた。

「保管機材の一部はそのまま退役し、残された機材も選択的使用により最終的にはグリーンタイムが消費される。つまり、実際にどの程度の機体が部品取りとして解体されるかについては、議論の余地が残る。グリーンタイムが残るエンジンも、最終的にはオーバーホールされるか、解体される。その結果、マーケットにおいては修理可能な部品が増加することになる」

IAE Engines社の社長・Earl Exum氏は、メーカーとしては退役機や余剰部品の大幅な増加は観測していないという。「余剰部品が徐々に増えるのは自然なことだ。航空旅行の需要減は部品の需要減ももたらし、結果として部品取り用の中古エンジンの市場価値も比較的低くなっている」と指摘し、「多くのエンジン所有者は、価格が上昇するか、エンジンへの需要が回復するのを待っている」と述べた。

IAE社はV2500のオペレーターと密接に協力し、旅客機および貨物機の運航にカスタマイズされ、コスト効率が高いアフターマーケットパッケージを提供していると同氏は語る。

「IAE社はV2500プログラムの全期間を通じて、エンジン信頼性・燃料効率・稼働時間の向上などを目的とした、多くの改良を加えてきた。民間機向けV2500の最新型はSelectOneおよびSelectTwo型で、A5型と比較して稼働時間が1%、燃費が0.6%改善している」と同氏は述べた。

また彼は、プラット&ホイットニー社とIAE社もV2500向けのサービスを強化しており、消耗品向けソリューション・新品および修理部品プログラム・エンジン換装といったメニューを顧客の運航状況や予算に応じて組み合わせた、オーダーメイドサービスを提供していることを挙げ、「長期契約・固定料金サービス・業務ソリューションなどにより、幅広い作業内容と支払方法を用意している」と述べた。

IAE社のV2500プログラム事業戦略部門でゼネラルマネージャーを務めるJay Goya氏によると、昨年、世界では500基以上のV2500がオーバーホールされた。「2021年にはオーバーホール実施数が多少増加すると見込んでいるが、それは業界全体の回復動向に左右される。資金温存のために慎重になっている顧客もいるが、全体的には多くの工場整備の依頼を受けている」と彼は話す。

今も6,600基以上(予備を含む)が運用されているV2500は、IAE社の主力製品であり続けるとGoya氏は強調する。同氏は「稼働中のエンジンの約35%は初回の工場整備を受けていない。少なくとも今後十数年は、V2500は強力な収益源であり続けるだろう」と述べた。

旅客型A321の貨物機への改装も活発化しており、これもV2500にとって追い風になるだろう。

Aviation Week Intelligence Network (AWIN) のメンバーシップにご登録いただくと、開発プログラムやフリートの情報、会社や連絡先データベースへのアクセスが可能になり、新たなビジネスの発見やマーケット動向を把握することができます。貴社向けにカスタマイズされた製品デモをリクエスト。

Although the average age of the International Aero Engines V2500 engine fleet is about 11 years, some of the powerplants are approaching midlife. Aviation Week’s Fleet & MRO database shows there are about 5,500 V2500-A5 engines in service, with 54 expected to retire this year. Of those, 2,989 power the Airbus A320 and 1,898 power the A321.

In 1984, IAE, a multinational consortium of Pratt & Whitney, Pratt & Whitney Aero Engines International, Japanese Aero Engine Corp. and MTU Aero Engines, launched the V2500 family of turbine engines for narrowbody jets, and the engine entered service in 1989. To date, its primary application has been the Airbus A320ceo (current engine option) family. By the numbers, it has been a runaway success.

“While the V2500 engines are used on approximately 45% of all A320ceo-family aircraft, it is most prevalent on the A321ceo, where the higher-thrust V2533-A5 powers 60% of the fleet,” says Adam Guthorn, an Alton Aviation Consultancy principal. “The most populous engine model is the V2527-A5, which powers the A320ceo and accounts for 50% of the total V2500 fleet.” He adds that the V2500-D5 series powers the remaining 27 McDonnell Douglas MD-90s, all of which are currently parked.

“We expect that roughly half, or about 500, of the parked V2500-powered fleet will return to service within the next two years,” he notes.

IAE continues to manufacture the V2500 to support commercial spare engine demand. The most recent variant, the V2500-E5, is the powerplant for the Embraer C-390 Millennium military transport program. “We believe that the E5 variant will continue in production to support that program for at least the next 10 years,” Guthorn says.

Alton forecasts MRO spend on the engine to be in the $36 billion vicinity through 2030, with the market peaking at $4.2 billion in 2024. Guthorn points out that although the V2500-A5 has been in production for nearly 30 years, an estimated 40% of those in service have not yet had a shop visit. “That engine will comprise the largest share of Pratt & Whitney’s aftermarket activities throughout the 2020s,” he says.

According to Pratt & Whitney, V2500 MRO service is provided by 18 global engine MROs, including nine IAE partner facilities. Of the nine, three—the Turkish Engine Center in Istanbul, the Shanghai Engine Center in China and the Christchurch Engine Center in New Zealand—are joint ventures with Pratt & Whitney. IAE itself is responsible for maintenance contracts and warranties, administered by Pratt & Whitney, which also performs the engine’s final assembly.

After more than 30 years since its entry into service in 1989, more than 7,800 V2500s have been produced, powering more than 60 million flights, with an accumulated 240 million flight hours, according to IAE numbers. “The V2500 is a mature product and extremely reliable,” says Fabian Schoen, director of engine programs for MTU Maintenance. “Statistically speaking, if you were to board [a V2500-powered aircraft] and stay seated, you’d fly for 100 years before experiencing an inflight shutdown. That is based on average utilization, pre-pandemic, of 3,400 flight hours annually on an A320.”

Schoen also notes the powerplant’s limited number of airworthiness directives (AD)—as indicated by FAA data, just 24 since 1998.

“There are currently two areas affected by recently published AD notes,” Schoen says. “One advises borescope inspections of the M-Flange connecting the diffuser case with the nozzle guide vane and the high-pressure turbine (HPT) be performed for cracks on diffuser cases with older flanges—those above 20,000 cycles. The second, published in January of this year, follows an uncontained engine failure in March 2020 and mandates the removal of certain HPT Stage 1 and 2 Hub S/Ns from service.”

According to Schoen, MTU is the largest provider of V2500 maintenance support, which it carries out at MTU Maintenance Canada, MTU Maintenance Hannover in Germany and MTU Maintenance Zhuhai in China. The company, he says, had 350 V2500 shop visits in 2019, but in 2020 there was a marked drop, particularly in the second quarter as the COVID-19 pandemic had a major effect on air travel.

“There was some recovery in the second half of the year, due in part to the faster recovery of narrowbody aircraft being flown regionally—in China, for instance,” Schoen notes. “We currently expect about 250 shop visits for the V2500 within our network in 2021, but this will depend greatly on when lockdowns and [travel] regulations are lifted and the industry rebounds.”

Asked about long-term shop visit trends, Schoen states that as the V2500 matures, a decline in shop visit numbers is to be expected. “At MTU, we expect to continue servicing this engine throughout the decade, although it is currently hard to predict in what volume,” he says. “It depends largely on when the market restarts, at what speed, and how many V2500 narrowbodies return to service.”

Joe Nolte, vice president of component repair for StandardAero’s Components, Helicopters & Accessories Division in Cincinnati, reports that the company, which does some V2500 component repairs, continues to see that as an ongoing business opportunity, depending on how the industry will rationalize the various aircraft types as the coronavirus pandemic shakes out.

“That is still unclear. Some forecasts indicate that new narrowbody production won’t reach pre-COVID levels for at least 5-8 years,” he says. “One theory is that the reasonable direct operating costs of older A320s, combined with lower fuel costs, will create a headwind for airlines to take on new aircraft and new debt. If that is the case, repair demand should remain strong for some time.”

Given the number of aircraft parked due to the pandemic, Nolte was asked if this will mean an increase in surplus V2500 parts.

“A portion of the parked aircraft are being retired straight away, while others will have green time that is ultimately depleted through selective use, so the real question of how many aircraft get parted out is open to debate,” he notes. “Green-time engines will ultimately be overhauled, or parted out as well. The net effect will be increased serviceable material in the market.”

Earl Exum, president of IAE Engines, AG, reports that the OEM has not yet seen a dramatic increase in aircraft retirements or available used material. “While a gradual increase in surplus material would be natural, the depressed demand for flying has also depressed the demand for parts, and as a result, market values for used engines for part-out are relatively low,” he notes. “Many engine owners are holding on to assets waiting to see if the market value increases or the demand for the thrust returns.”

Exum reports that IAE is working closely with V2500 operators to provide customized, cost-effective aftermarket solutions for passenger and freighter operations.

“IAE has incorporated many improvements over the life of the program, primarily aimed at enhancing engine reliability, fuel efficiency and time on wing,” he says. “Our latest commercial versions of the V2500 are the SelectOne and SelectTwo variants, offering increased time on wing together with fuel burn improvements of 1% and 0.6%, respectively, compared to the A5 model.”

Exum points out that Pratt & Whitney and IAE have also been enhancing services for the V2500 engine, including life limited parts solutions, new and serviceable material programs, and engine swaps, which can be tailored to each operator’s unique operational and financial needs. “With long-term agreements, fixed-price services and transactional solutions, we offer an increasing variety of workscopes and payment options,” he says.

Last year, more than 500 V2500 overhauls were carried out globally, notes Jay Goya, general manager, IAE business strategy, V2500 program. “We expect some upside to that overhaul total for 2021, but it all depends on the overall industry recovery,” he cautions. “Cash conservation has driven some customers to be more frugal, but overall, we still see plenty of heavy shop visits.”

With over 6,600 engines—including spares—in service, Goya stresses that the V2500 will remain a key product for IAE. “About 35% of the in-service engines have not had their first shop visit,” he notes. “The V2500 will continue to be a strong source of business for at least the next 10-plus years.”

The Airbus A321 passenger-to-freighter conversion is also picking up, another opportunity for the V2500.